50% 火锅店活不过 5 年,下一个“海底捞”出自江浙沪?

来自萤火资讯

2021-11-03 11:34:58

近日,主打 " 胡椒猪肚鸡 " 的粤式火锅品牌捞王递交招股书。相比接连获得新融资的巴奴、周师兄等网红品牌,捞王的资本进阶之路颇为低调。据天眼查数据,捞王成立至今竟没有 1 条公开融资记录。

万万没想到,率先冲刺 IPO 的火锅新品牌不是那家 " 毛肚 ",而是这家 " 猪肚鸡 "。

近日,主打 " 胡椒猪肚鸡 " 的粤式火锅品牌捞王递交招股书。相比接连获得新融资的巴奴、周师兄等网红品牌,捞王的资本进阶之路颇为低调。据天眼查数据,捞王成立至今竟没有 1 条公开融资记录。

后疫情时代,餐饮行业回暖,但火锅两大巨头海底捞和呷哺呷哺却陷入低谷——业绩不振、效益不佳、高管震荡。资本闻风而动,开始挑选火锅行业的新苗子。

选择此时启动上市的捞王自然是资本关注的目标。火锅店众多,为什么捞王率先启动 IPO?其能否成为下一个 " 海底捞 "?

捞王凭什么率先启动 IPO?

民以食为天,作为餐饮文化大国,中国餐饮业早已成为巨大的商业蛋糕。其中,根据弗若斯特沙利文数据,在 2020 年中国内地的所有菜系中,火锅占据的中餐市场份额最大,达 14.1%。火锅不仅深受消费者的喜爱,还得益于标准化程度高、易扩张、融合性高等特征备受资本市场的关注。

也正是由于这样的低门槛,使得入局者越来越多,竞争愈发激烈。弗若斯特沙利文数据显示,目前我国火锅市场的 CR3 占比仅为 7.3%,呈现出非常分散的竞争格局。与此同时,大部分火锅店的生命周期也非常短暂。艾媒咨询数据显示,2016 年和 2019 年成立的火锅餐饮企业倒闭率分别约为 50% 和 30%,有半数左右的火锅餐饮企业活不过 5 年,约 3 成的火锅餐饮企业在两年内倒闭。

想要从这一挤破头的赛道里跑出来极其不易。在海底捞和呷哺呷哺稳坐行业前二的情况下,包括巴奴、周师兄等一众种子选手都在向第三把交椅冲刺。在差异化赛道、多品牌矩阵和会员体系等优势加持下,捞王也成为资本市场关注的热门选手。

| 差异化赛道

粤式火锅是捞王差异化超车的关键。

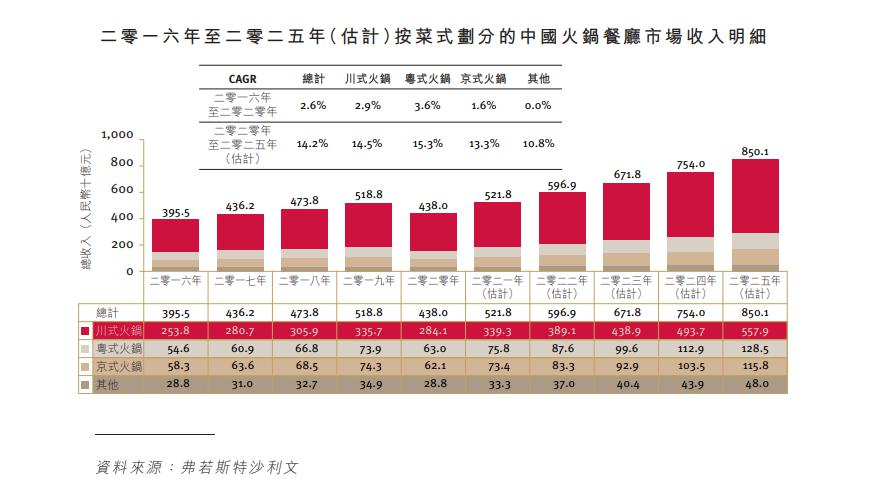

毋庸置疑,川式火锅是当前的市场主流。根据弗若斯特沙利文数据,按收入计,近五年,川式火锅的市场份额高达 65%。众所周知,川式火锅主打麻辣鲜香,以红油锅底为主,相比之下,粤式火锅更注重健康喝汤的理念,传统汤底包括胡椒猪肚鸡汤、花胶鸡汤及使用鸡汤和大米煮制的毋米粥。

近年来,尤其是后疫情时代国民健康意识的提升,成为推动粤式火锅发展的重要动力。得益于此,粤式火锅已成为我国第二大火锅品类。弗若斯特沙利文数据显示,2020 年粤式火锅市场规模为 630 亿元,市场份额提升至 14%,预计到 2025 年市场规模有望进一步增长至 1285 亿元,年均复合增速达 15.3%,远高于同期川式和京式火锅。

在粤式火锅的赛道中,捞王已稳居龙头地位。以 2020 年收入计,捞王在中国粤式火锅市场排名第一,市占率为 1.7%。同时受益于近年来赛道规模的扩张,捞王也成功跻身中国整体火锅行业五强,根据国泰君安研报,捞王与巴奴分别以 0.3% 的市场份额,紧随海底捞(5.8%)、呷哺呷哺(1.2%)。

捞王之所以领先于其他粤式火锅品牌,开店策略或是重要原因之一。

捞王的大部分门店位于高端购物中心内。一方面,这类购物中心的火锅餐厅品类主要以川式为主,捞王进入后可以为消费者提供差异化的口味选择,拓宽客群;另一方面,高端购物中心的年轻及高消费水平客群也更符合捞王的整体定位。

数据显示,在向捞王提供年龄数据的 130 万会员中,约 78.4% 为 18 至 35 岁的年轻人群。客单价方面,顾客在捞王的平均花销也明显高于海底捞,在行业内属于中高端水平。2018-2020 年以及 2021 年上半年,捞王的客单价分别为 120.3 元、123.7 元、128.1 元及 123.9 元。同期海底捞的客单价则为 101 元、105 元、110 元及 107 元。

| 多品牌矩阵

打造多品牌几乎是每一家成熟餐饮企业都会考虑的策略,一来可以拓宽业务结构,寻求新的增长空间;二来,若未来主品牌增长乏力,还可以将重心转向前期孵化且已开始创收的子品牌,输出一系列供应链优势。

海底捞和呷哺呷哺亦有布局。不同的是,海底捞推出的新品牌多为快餐面馆,包括十八汆、捞派有面儿等,旨在丰富餐饮品类,增加业务类型;呷哺呷哺则继续深耕火锅业,其于 2016 年推出的湊湊主打高端四川重庆火锅,并开创 " 火锅 + 奶茶 " 的商业模式。

捞王则在旗舰品牌捞王锅物料理的基础上,推出锅季及捞王心灵肚鸡汤两大品牌,以满足一人食、少人聚餐等细分需求。其中,锅季主打迷你火锅,与适合多人聚餐的旗舰品牌形成业态互补,捞王心灵肚鸡汤更强调快速休闲餐饮。

不过,目前锅季和捞王心灵肚鸡汤两个子品牌规模尚小,增收效果甚微。从门店数量来看,捞王锅物料理共有 132 家门店,锅季和捞王心灵肚鸡汤则分别仅开设了 2 家门店。

尽管如此,长远来看,多品牌矩阵将为捞王带来的营收增量空间仍值得关注。一个可以参考的例子是呷哺呷哺和湊湊。湊湊成立于 2016 年,2017 年开始为集团创收,2018 年实现餐厅层面经营盈利,逐步成为集团营收增长引擎。

财报数据显示,2012-2016 年,呷哺呷哺集团年度总营收在 10-30 亿元之间,同比增速在 20% 以下。在湊湊开始创收的 2017 年,呷哺呷哺集团的营收规模迅速扩大至 36 亿元以上,增速达 33%。

随着湊湊的业务扩张,其为集团贡献的收入占比快速增长,增速远超集团整体水平。2021 年上半年,湊湊的收入占比已由 2017 年的 3.2% 大幅提升至 37%。2018-2020 年及 2021 年上半年,湊湊的收入增速分别为 374.90%、116.00%、40.7% 及 90%。同期,集团整体的营收增速仅为 29.2%、27.35%、-9.36%、58.21%。即使是遭受疫情重创的 2020 年,在集团负增长的情况下,湊湊依然保持增长态势。

| IP营销及会员体系

年轻顾客是捞王三大品牌共同的目标客户群。为了抓住年轻人的胃和眼球,捞王在 IP 联名、社交平台营销、会员体系等方面发力。

根据官网信息,捞王的跨界合作对象包括思念汤圆、高大师啤酒、开心麻花、日本屁桃君、悦木之源等,从食品饮料、舞台剧,到卡通形象护肤品,无一不是年轻人喜欢的元素。同时,捞王还推出品牌 IP 形象 " 捞小匠 " 和 " 捞小爱 ",在社交平台营销造势。

成效是有的,例如捞王外卖业务收入由 2018 年的 1050 万元增加 158.8% 至 2019 年的 2700 万元,主要原因就包括其加大了营销力度。不过,目前看来,与众多网红餐厅相比,捞王在热门社交平台的营销成效并不显著。以小红书为例,目前平台关于 " 捞王 " 的笔记有 1 万 + 篇,海底捞则有 38 万 + 篇。

此外,会员体系是餐厅留住回头客,提高复购率的重要手段。根据招股书,除了会员系统以外,捞王一般不会在所有的捞王锅物料理及其他餐厅开展任何促销活动或折扣。在此策略下,捞王目前已拥有超 860 万名注册会员,会员用户 90 天内的再次就餐率达 13.6%。同时,捞王称,在往绩记录期间,来自会员的收入贡献比例已超过 60%。2021 年上半年,其会员数以平均每月约 10 万的新注册数高速增长。

捞王难成 " 海底捞 "

港股两大火锅公司的失速为赶超者们提供了绝佳的窗口期。

熬过了疫情爆发的 2020 年,但今年以来,海底捞和呷哺呷哺依旧巨震不断。海底捞 2020 年净利润暴跌近 90%,两大联合创始人辞职,上半年业绩回暖但客单价、翻台率下降仍被诟病。另一边,业绩不佳的呷哺呷哺爆发关店潮。

在二级市场,相较年内巅峰时刻,海底捞股价跌得仅剩三分之一,市值蒸发 3000 亿港元;呷哺呷哺市值更是不及年内高点的四分之一。

尽管如此,但捞王在短期内仍难成下一个 " 海底捞 "。一方面,捞王的赚钱能力正在下滑,门店经营效率不佳;另一方面,捞王的受众群体仍属小众,且对顾客的吸引力逐渐走弱。

| 赚钱能力下滑,经营效率不佳

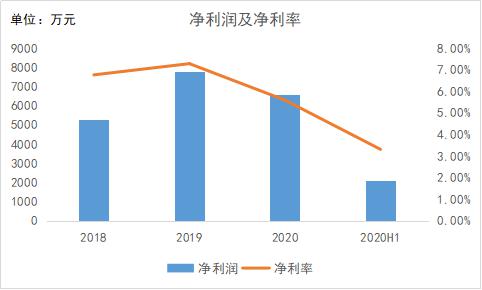

从多品牌策略,到推出即食、外卖业务,捞王一直在努力增收。但与之相违的是,捞王的净利润及净利率不断下滑。

2019 年捞王净利润同比增长 47.07%,2020 年同比下滑 15.62%。尽管到了 2021 年上半年,捞王净利润较上年同期低基数大幅增长 1923.58%,但依旧难掩净利率持续下跌的事实。2021 年上半年,其净利率已由 2018 年的 6.8% 滑落至 3.3%。这在一定程度上表明,在疫情被有效控制的 2021 年上半年,捞王的盈利水平仍没有恢复至往期水平。

赚钱能力下降的背后,除了疫情对整体餐饮行业的冲击以外,还需要关注门店经营效率、成本控制等问题。

首先是经营效率不佳。

以餐饮行业最重要的效益指标之一翻台率为例,对比海底捞及同样主打高端市场的湊湊,捞王在翻台率方面不太有优势。2018-2020 年及 2021 年上半年,三者均呈现下滑走势,但海底捞以 5.0 次 / 天、4.8 次 / 天、3.5 次 / 天、3.0 次 / 天的翻台率领先,捞王与湊湊水平接近。

而在同店销售增速方面,海底捞自 2020 年中报开始不再披露这一数据,捞王则一直落后于湊湊。2021 年上半年,湊湊的同店销售增速为 26.5%,捞王为 14.7%。

物业租金也是拖累捞王盈利水平的一大问题。

原材料、租金、人力是餐饮企业最大的几项成本支出。根据招股书,捞王 2020 年所用原材料及耗材费用率为 36.9%,毛利率达 63.1%。同期,海底捞所用原材料及耗材费用率为 42.9%,毛利率为 57.1%,低于捞王。同年,捞王的员工成本占收入的 28.3%,低于海底捞的 33.8%。

虽然在原材料及人力成本上占优,但捞王被物业租金与折旧摊销所累。2020 年,捞王的租金及相关开支占收入的 4.6%,折旧及摊销占收入的 14%,海底捞的这两项成本占比则分别为 0.8% 与 10.6%,二者差距不小。

海底捞的租金费用率优势源自其强大品牌力带来的议价空间,商场更愿意给予海底捞租金优惠以吸引客流,这是捞王短期内难以超越的。根据中泰国际的研报,海底捞的租金成本较同业低 10 个百分点左右。

| 口味小众,较难出圈

捞王的优势在于粤式火锅的差异化定位,局限性也在于此。

由于江浙一带喜食清淡,捞王首先将华东地区作为重点市场。目前,这里仍是捞王的大本营,根据招股书,在其开设的 136 家门店中,江浙沪门店数占比达 85%。

相比川辣口味,粤式火锅的清淡滋味较为小众,在当前的全国市场普适性并不高。营收规模及增速或许可以佐证这一点。以门店数量(149 家)、客单价、翻台率等指标与之相接近的湊湊相比,捞王的营收规模及增速远不及前者。

同时,结合客单价和翻台率来看,在疫情的影响下,2020 年客单价上涨,而当 2021 年上半年客单价由 2020 年上半年的 130.1 元回落至 123.9 元,也就是价格便宜了之后,捞王的翻台率依然在下降。这或许意味着,由于竞争愈发激烈,叠加口味小众,捞王对年轻顾客的吸引力有减弱之势。

因此,想要在资本市场站住脚,成为粤式火锅中的 " 海底捞 ",捞王亟需加大投入,扩张市场,提升品牌知名度,让更多的消费者走进捞王,品尝胡椒猪肚鸡,这样才有可能将小众口味逐渐大众化。

从招股书披露的 IPO 募资用途来看,捞王正有此意,即建设 2 号中央工厂和在全国、全球扩张门店。

需要注意的是,2 号中央工厂将在浙江省或江苏省建设,一大主要作用是为现有中央工厂租约到期后的研发及生产活动过渡。这意味着,短期内,捞王的中央工厂数量并未增加,且依然位于江浙沪一带,或许捞王扩店计划的一大重心仍围绕加密江浙沪餐厅网络展开

连锁餐厅归根结底是在要比拼规模化。2022-2024 年,捞王计划分别新开业 49、75、103 家餐厅。照此计划,到 2024 年,捞王的餐厅总数将为 362 家。而这一数量与海底捞当前的 1597 家门店和呷哺呷哺的 1077 家门店相比,规模和市占率仍旧偏低。

当行业越来越卷,火锅店或许只有两种结局。一种是持续规模化扩张,优异者拿融资、冲击 IPO,另一种则难逃 " 五年内倒闭定律 "。

目前来看,捞王已在规模化增长的火锅店中站稳脚跟,且在粤式火锅领域占据领先地位。但消费者的口味变幻莫测,依赖于 " 小众 " 口味的捞王能否持续规模化扩张,找到新的业绩增长点将是其长远发展的关键。

总体而言,差异化赛道、多品牌矩阵、跨界营销及会员体系等策略使捞王具备一定的网红餐厅潜质,但受限于粤式火锅单一品类的天然限制;自发传播、营销效果乏力导致的品牌经营效果欠佳;以及在当前经营效率不佳、盈利能力见乏的情况下,短期内,捞王想要成为下一个 " 海底捞 ",成功的概率可想而知。