随着“新消费”持续对传统行业的冲击与改造,近几年变化最明显的莫过于服装业。

一边是Forever 21、GAP、Zara等国外快时尚品牌大败退,另一边是融资不断、快速崛起的国货新品牌。鲜明的对比就像前几天60万人蹲守直播间,等着薅破产清仓的拉夏贝尔的羊毛。

中国服装行业有万亿市场,庞大但增长和变化速度缓慢。电商的发展和快时尚的迭代,年轻群体的需求早已无法满足。

从快时尚到潮牌再到内衣等细分领域的颠覆,如今服装行业正在被新消费群体重塑。

“中国新生代年轻人的民族自信、品牌自信造就了一批新国货品牌的诞生。”

BEASTER创始人兼CEO Tingye曾感慨,“过去的几年对我们来说像是一场海陆空立体作战——背后是死磕产品体验和极致供应链效率,前方是构建新的消费者交互方式和营销体验,底层则是深刻理解消费者功能和精神性的需求。”

创业者前仆后继涌入。无论是潮流新贵BEASTER、连B站都青睐的无性别穿搭bosie、亦或是在海外风生水起的SHEIN和它的跟随者,从品牌到供应链再到跨境电商平台,“大变革”正催生着属于中国品牌全球化的大机会。

01 年融资超百亿,VC“凶猛”入局

看似传统的服装行业,其实已经悄然发生了很多变化。

Euromonitor数据显示,2019年,中国服装市场零售规模达到2.19万亿元,同比增长仅为5.29%。中商产业研究院预测,2021年中国服装市场将达2.4万亿元。巨大且增速较慢的市场,意味着有很多痛点。

观潮新消费根据公开数据不完全统计,截止目前,国内服装行业具有代表性的融资事件超100起,涉及金额超200亿元。

尤其是今年以来国内服装赛道投资数量近50起,投资总金额超100亿元,创历史新高。

这些企业背后不乏红杉资本中国、IDG资本、老虎环球基金、DST、泛大西洋资本、凯雷投资、今日资本、源码投资、腾讯投资、经纬创投等四五十家投资机构。就连B站、泡泡玛特、快手等也看上了Z世代相关的潮牌、二次元服饰、汉服等细分服装领域。

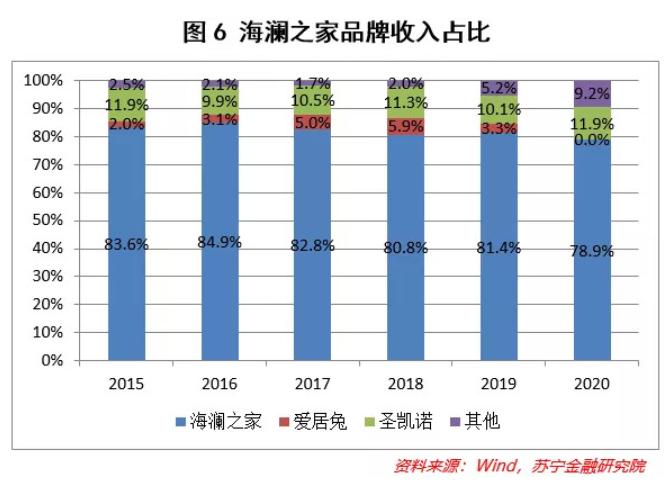

从融资表中可以看出,2016年开始,资本密集在服装领域进行投资,主要集中在三个领域。

第一,细分领域的新锐品牌。二次元服饰、潮流品牌、功能性品牌备受机构宠爱。

无论是去年火热的内衣细分赛道,还是今年引人侧目的无性别穿搭潮牌等等,服装大赛道被划分的越来越细。当然,这些“新贵”品牌也都是从Z世代入手。

离新消费群体最近的B站,手握越来越多年轻人的“关注点”。在服装领域,既投资了汉服十三余,也投资了无性别穿搭品牌bosie。就连泡泡玛特也对三坑少女出手,投资了十三余和猫星系。

从披露的销售数据来看,bosie成立之后15个月GMV过亿元,连续三年增长幅度在200%以上,累计销售额已超过10亿元;潮牌BEASTER线上销售额也已超过了10亿元;颠覆传统内衣行业的Ubras成立仅4年销售额就突破10亿,今年双11全渠道总成交额破5亿元。

更备受Z世代喜爱的“三坑”小众服饰也逐渐走向大众。尤其是汉服大热背后,更体现出年轻人对国风元素的喜爱及民族文化自信。

此外,产品的功能性和设计理念也发生了很大改变。例如SAVASANA将服装面料的自然特性与技术创新结合,让功能性从运动中合理地释放出来,提升女性日常休闲服装体验,做到时尚多元且功能性便利。

第二,供应链端。此领域多为亿级别以上大额融资,高瓴创投、GGV纪源资本、钟鼎资本、源码资本、经纬创投等频繁出手。

传统的纺织生产、流通方式早已不再适配时尚行业"个性化消费"、"小单快返"的大趋势。B端在纺织面料数字化供应链、服装智能智造、外贸服装品牌、物流及供应链金融等领域进行升级改造,直接为行业的快速崛起奠定了基础。

第三, DTC跨境电商平台受宠。

2020年,快时尚出口电商品牌SHEIN营收达到了100亿美元。有消息称,SHEIN最新一轮融资估值超3000亿元并已经开始筹备IPO。

SHEIN在前,资本表现出极大的兴趣,跟随者接连而至。原车好多集团联合创始人、CTO张小沛也离职创办跨境电商全量全速,成立1年就连续获得2轮1.3亿美元融资,投资方更是囊括了今日资本、红杉资本中国、IDG资本、山行资本、五源资本、高榕资本等。

泰合资本副总裁石松源在投资BEASTER时曾表示:“受社会时代思潮的影响,国货品牌的接受度快速提高,品牌提出顺应时代的价值主张,实现了爆发式增长;其次,新的媒介、渠道重构了产业链。传统服装企业层层经销,产品闭门造车。而新品牌能够直接面向消费者,具备更充足的运营工具箱,通过生活方式主张,形成了自己高文化浓度的社群。因此品牌忠诚度更高、品类拓展更为直接;第三,中国已建成全球最领先的服装供应链,高效的产品和供应链组织,实现了效率及性价比上的领先。”

这些新锐品牌不断涌现火热的背后,是底层供应链的大升级、是消费观念的改变、是电商渠道的重塑,一次次的变革重新唤醒着市场。

02 中外快时尚红与黑

一边是中外快时尚品牌在中国大败退,一边是国内新品牌快速崛起,另一边,又是以SHEIN为首的快时尚出口电商如火如荼的发展。

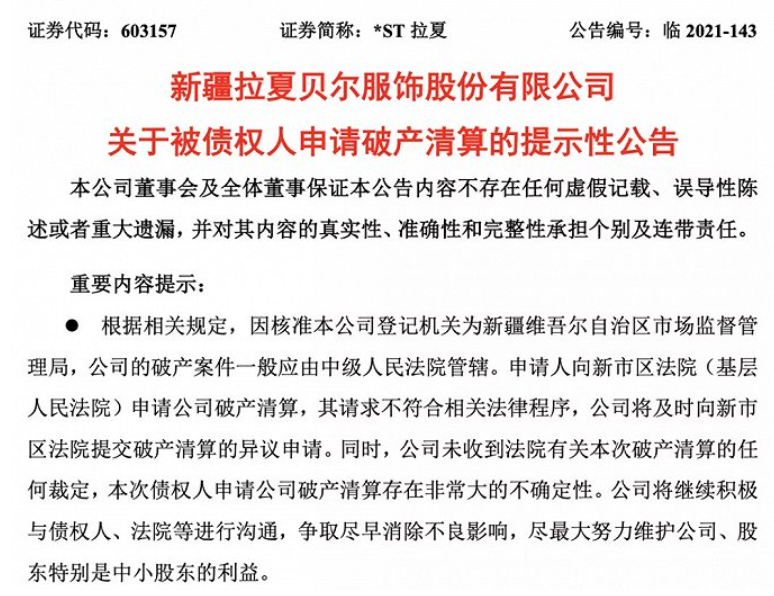

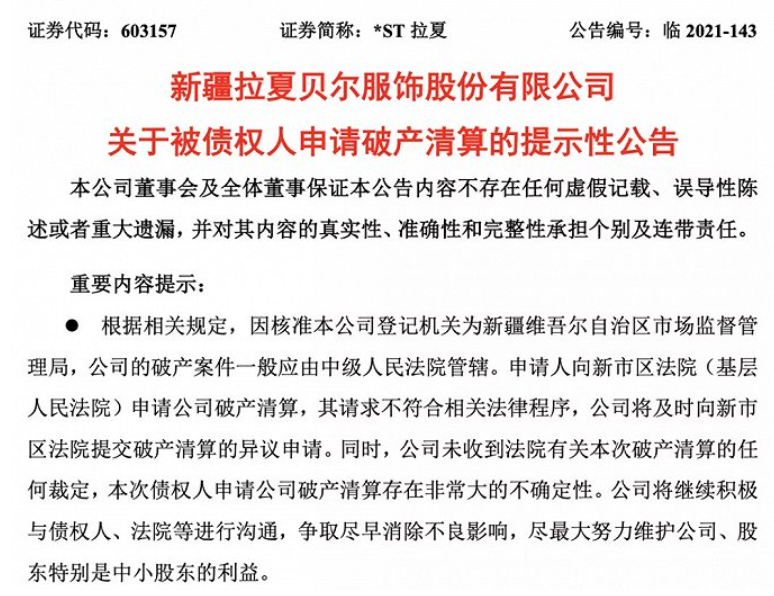

11月22日晚间,拉夏贝尔发布公告称公司被债权人申请破产清算。针对债权人提出的破产清算申请,拉夏贝尔方表示不认可,并强调将提交管辖权异议申请。

同时,拉夏贝尔表示未收到法院有关本次破产清算的任何裁定,本次债权人申请公司破产清算存在非常大的不确定性。

受此影响,拉夏贝尔股价持续下跌。截止今日发稿,拉夏贝尔港股总市值仅剩3亿港元,A股总市值12亿元。要知道,成立23年的拉夏贝尔是首个“A+H”股服装品牌,曾坐拥近万家店、营收超过百亿的女装巨头。

如今,拉夏贝尔面临的是无法偿债的窘境。据拉夏贝尔公布的三季报显示,今年前三季度,拉夏贝尔营收为3.65亿元,同比下跌78.16%,净亏损额为2.89亿元。

截至2021年9月30日,拉夏贝尔归母净资产约为-8.96亿元,资产负债率达133.63%。公司流动负债34.69亿元,其中短期借款11.61亿元,但账面上的货币资金仅剩下1.75亿元。

如此高额负债,拉夏贝尔很难翻身。若最终相关法院受理公司破产清算申请且公司被法院宣告破产,根据《上海证券交易所股票上市规则》第13.4.14的规定,公司A股股票将面临被终止上市的风险。

颇具讽刺的是,“跌落”的拉夏贝尔受到了近几年来消费者前所未有的热情。抱着破产清仓捡漏的心态,接连几日,数十万人涌入拉夏贝尔的直播间。

拉夏贝尔濒临破产的背后,整个快时尚在国内市场经历着巨大的挑战。

近几年,快时尚行业的坏消息不断:

2016年,英国快时尚电商ASOS以1000万英镑的代价结束在中国的运营;2018年,“英国高街鼻祖”TopShop在进入中国的第六年宣告其在中国业务的终止;同年,快时尚品牌New Look宣布退出中国市场,英国的快时尚品牌在中国几乎全军覆没。

2018年,成了快时尚品牌们的分水岭。

2019年,美国快时尚品牌Forever 21第二次从中国市场败退。上海南京东路红极一时的旗舰店,如今没了它的任何标志。

巨额的亏损支撑不住过度的扩张,疫情成了压死骆驼的最后一根稻草。2020年,欧洲快时尚品牌C&A接连退出国际市场,并将其中国业务出售给总部位于北京的私募股权公司中科通融;快时尚巨头Zara、H&M也没能逃脱掉。

但就在快时尚在国内大撤退的时候,“中国版的Zara们”在国外混得风生水起。

受疫情影响,海外的消费者转向线上,这给电商零售平台带来了持续利好。2020年,SHEIN以653亿的营收收关,同比增速高达308%,实现了连续6年超100%增长。

跟随者Cider、心潮无限、两氢一氧等品牌接连成立,并获得连续融资。就连阿里也在海外上线了快时尚APP——AllyLikes,南极电商也成立了跨境电商独立站Fommos。

还值得注意的是,不管是SHEIN还是PatPat等跨境电商,都是DTC模式。一端掌控着供应链,另一边和消费者直接接触,实时接受市场反馈。

DTC不是新赛道,但被催成了新风口。

03 万亿服装行业大变革

很多人不禁发出疑问,快时尚的“大败退“到底败给了谁?

中国快时尚行业经历了十余年的发展,其间经营策略、营销渠道、市场格局等方面早已风云巨变,质量低劣的快时尚品牌已经不能单靠低价吸引消费者的目光。

快时尚们的命运令人唏嘘不已,背后折射出的是消费群体的大变迁。不会有人永远年轻,但永远有年轻人,如同时尚和服装行业也是个轮回。

尤其是,千禧一代和Z世代成为消费主要人群,快时尚更不受欢迎。而他们的败退,也为本土服饰的崛起腾出了一片可观的市场空间。

快时尚的摇摆给了国内服饰品牌两次机遇。

一次是2014年“淘品牌”的兴起,当时图文带货风头正盛、平台内部流量倾斜,以雪梨、大喜为代表的淘系服装品牌风靡一时;第二次则是2017年,伴随以抖音、B站、小红书为代表的新营销渠道迎来爆发期,更多擅长通过新媒介展示自己的品牌展露头角。

快时尚的优势在于相对亲民的价格,短板则在于复刻大牌元素。这使得其设计流于平庸、同质化严重,且经常被诟病抄袭;此外,偏欧美式的裁剪款式,越来越不符合年轻消费群体的审美,既无个性,也没有高颜值,质量还不好。

快时尚的“快“也被”打脸“。Zara 可以在21天完成选款、打版、制作、上新到门店,现在国内更快。如淘宝网红店“钱夫人家/雪梨定制”一款单品从原材料纱线制造到成品,工厂出货上线只需12天;阿里新制造平台样本“犀牛工厂”只需7天。

更重要的是,快时尚品牌当年引以为傲的SPA模式(一种从商品策划、制造到零售都整合起来的垂直整合型销售形式)也被电商们打破了。国内供应链愈加完善,直播带货使得库存不再积压,对整个服装行业都进行了重构。

潮流服饰的本质在于品牌背后的理念和表达。不论是新晋品牌还是诸如PEACEBIRD、波司登、安踏等传统服饰品牌,都在朝属于当下年轻人的「国潮」转向。

比如,bosie以无性别服饰起家,抓住Z世代个性、多样化、自我表达等特质;男女同款减少了SKU数量降低了供应链、库存压力;同时,bosie也非常重视各类场景的开拓,其线下2000平的超级大店(bosie SPACE)已成为年轻人一站式潮流打卡地。

在抖音起家的白小T也从普通的消费品牌成长为单月营收近亿,备受关注的新国货品牌之一。创始人张勇认为,中国已进入品牌创新最好的时代,各行业都将进行消费升级。以男装为代表的男性消费市场的品牌升级是一个被资本市场严重低估的洼地。

目前来看,新品牌的机会主要集中在两个细分方向:一是潮流服饰;二是童装。

紧紧抓住年轻人喜爱的潮流文化并随之一同成长,新品牌所倡导的理念也更接近新人群的所思所想。而童装市场更分散,有影响力的品牌更少,在消费需求驱动下,可提升空间巨大。

深耕细分人群,大市场中的新机遇不断被挖掘出来。

04 结语

新的人群、新的审美,还有极强的民族自信,都在推动万亿服装行业大变革。

2018年,李宁子品牌、主攻Z世代客群的“中国李宁”登上纽约时装周,可被视为国牌服饰登堂入室的里程碑。此后,国牌逐渐洗脱沉闷的文化印象,成为年轻人引以为豪的存在。

国潮崛起,国牌复兴。新消费的生命力正在喷涌而出,国牌服饰大军持续涌入。

衣服早已不止是穿搭,更是消费者和品牌的交互,年轻人表达自我的方式之一。服饰领域一定会出现一系列有自己独立审美、代表Z世代生活方式理念的新国货品牌,它们的同时也将引领整个消费市场。

服装行业,正在经历洗牌与迭代,而成功的秘密就藏在年轻人满当当的衣柜里。