在酒水外卖平台“酒小二”传出新一轮融资消息时,一个对标“酒小二”的酒类项目创始人坐不住了。

他频繁接触了投资机构,提出了2亿元的估值,首轮融资10%股份要价2000万。而这家企业,目前的营业状况是7家门店,每月总营收150万左右。若融资成功,它的PS(市销率)会达到11倍。

消费风险投资人吴瑞(化名)被此要价“劝退”了, “我跟他说过这个价格太高了,但他觉得‘酒小二’已经10亿美元了,自己也值这个价。”吴瑞告诉全天候科技。

这场从线上向线下转移的消费投资热,在咖啡、茶饮、餐饮、面食、烘焙、酒饮等多个细分赛道蔓延,已经投出数十个明星项目。

创立仅一年的墨茉点心局估值达到20亿元,单店估值超1亿元,在同一个赛道上还有虎头局、鲍师傅等与其相争;线下咖啡连锁Manner仅用5个月估值翻倍,达到了20亿美元,而在它之后,seesaw、Mstand等咖啡品牌也相继完成新一轮融资;在同期,还有估值高涨至60亿元的和府捞面,30亿元的遇见小面,以及9亿元的陈香贵……

“明星”项目当好了排头兵,越来越多的消费领域创业者想在这场资本盛宴中分一杯羹,开始“坐地起价”。

但事实上,好的赛道,好的项目已经被疯狂的资本扫过一遍,高昂的估值或许也透支了赛道与企业增长的潜力。

“线下已经卷起来了,投资窗口对每一家来说都不会太长,不可能给像完美日记、泡泡玛特那样长的成长时间。”一位专注于新消费赛道的投资人陈兮兮(化名)告诉全天候科技。

而对于消费投资人而言,与其“卷”在线下消费投资上,不如换道而行。在今年下半年,吴瑞发现,身边越来越多的同行在拒绝消费项目,甚至离开了消费赛道。

1

VC“出逃”

吴瑞所在的投资机构与一些机构的合伙人进行了一次交流。

关于2021年投资的几个方向,在谈及被广泛关注的消费赛道时,在场投资人不乏消极看法。

“几位大基金的合伙人都说,2021年会对消费赛道逐步收紧一些。”吴瑞告诉全天候科技,这也让一直专注在消费赛道上的他感到了紧迫感。

但单从数据上看,“收紧”的趋势还不明显。据IT桔子数据,在今年第一季度,中国消费市场投资事件数量达到了170起,第二季度为171起,几乎保持一致。不过在投资总金额上,第二季度比第一季度减少了约100亿元。

“收紧是一个逐步的过程,在下半年会更加明显。”吴瑞说。

部分FA反馈的信息也是如此。从7月份开始,投资人们对消费的热情正在减少。相比去年FA推消费项目,一下子就能拿到五六份TS(投资意向书),而现在,“大家给TS不会那么松了。”吴瑞说。

在这一年中,吴瑞也看过面食、烘焙、啤酒,在新闻报道的引导下,还看过处在“野蛮生长” 时期的露营,以及天花板极低的“临期食品”,但成功投的却没有几家。

陈兮兮认为,如今消费赛道是进入了观望期。

“现在很多看消费的投资人,也是之前看互联网企业的那一波。”陈默默告诉全天候科技,“大家看的都是消费者,或者说用户在哪里。”

在互联网发展的“黄金时期”,各大互联网企业争夺流量、沉淀用户,并最终变现。而在流量红利消退的当下,线上获客成本水涨船高。

此时,线下消费,如餐饮、咖啡、烘焙等许多品牌已完成了“用户思维”的转型,且商业模式简单容易算账,被认为是新的争夺流量红利的领域。

“但线下到底有没有红利这件事,其实也是带问号的,”陈兮兮说,“它还需要有一个周期去验证。”

一些赛道中的前10名已经拿到了相当一笔资金,接下来就是要看他们如何去花钱,来支撑业绩的增长,让投资机构们算拢投资回报率的账。而这还需要一段时间去考验。

陈兮兮表示:“大家这个时候会选择观望一段时间,如果说时间验证了这些赛道,可以通过资本的加注快速规模化,我觉得还是会有钱在行业里面去下注。”

2

透支消费圈

追根溯源,这一波线下投资热与上一波线上新消费品牌的投资热不无关联。

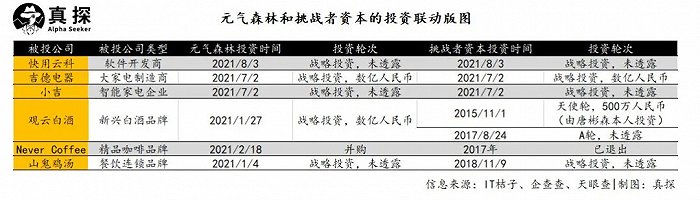

借助于线上流量红利,完美日记、泡泡玛特、元气森林等新消费品牌快速崛起,在2018年、2019年左右获投,并在2020年左右完成上市,获得了不错的市值。

但在流量红利消退之后,许多新消费品牌们短板逐渐显露:营销费用居高不下,获客成本不但上涨,营收增长陷入瓶颈。如今这些上市企业的市值已经回落,这些都影响到了一级市场投资人的投资决策。

一位投资人表示:“原来大家会觉得线上成本低,线下开店、人工等投资很重,但后来会发现,线上并不比线下轻了,投资也饱和了,就都向线下转移。”

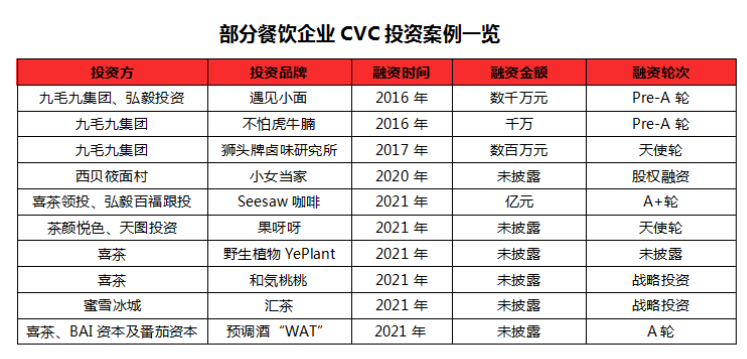

事实上,VC们对线下消费领域的认知很容易达成共识,烘焙、咖啡、面馆等天花板高,消费群体庞大,大家都会去抢同样的赛道。

吴瑞说:“排来排去,最好的消费项目就那么几个,而后面有几十上百家投资机构争抢。”

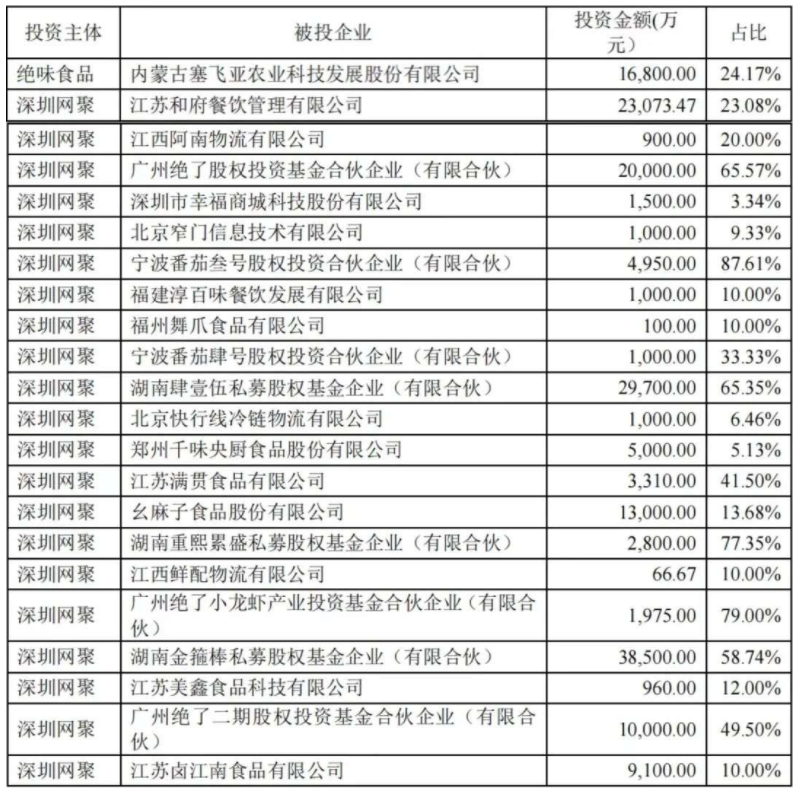

即便争不到明星项目,资本也会“向后”溢出。“往往是一个头部企业融了很多钱之后,赛道上的2、3、4,或者说有些差异化定位的玩家,以前不怎么被关注,但现在清一色都会拿到很多的钱。”

据晚点latepost报道,去年一个时尚消费品项目,估值几千万人民币,红杉、高瓴和真格三家都给了TS。但创始人选择了真格领投,红杉跟投。而高瓴转身投了这个公司的竞品。

在陈香贵和马记永相争之时,也有投资人疑惑:“同行们给的估值是不是太高了”。但一个月后就后悔了,因为他发现,这几家面食赛道的企业们,卖的已经不仅仅是面,而是线下商圈的资源壁垒。而“商圈壁垒”,也使得行业中的前几名,都有跑出了头部的可能性,即便没跑出来,也大概率是“退守一方”,缩小规模,不会血本无归。

到如今,赛道好,品牌好、有资源优势的项目早已被扫荡一空,甚至行业中的前50名都已经获得了不错的融资,还有相当一部分机构正在从50至200名中寻找机会。

由于消费投资的火热过于显著,甚至于一些 VC 投资人也转身成为了消费领域的创业者。

前险峰长青投资副总裁夏宇,转行创立了饮料品牌,并拿到了老东家参投的Pre-A 轮融资;原戈壁创投的投资经理吕殷楠在2020年成立了一个零糖轻饮酒品牌;原高瞻资本投资经理张蔚婷则看中了NFC果汁赛道,如今其创立的立斐素果汁完成了3轮融资……

在这种“投资竞赛”中,过去的估值体系也在被打乱。

据《家办新智点》报道,相比2017-2018年,当下消费类项目的估值平均贵了3倍左右,明星项目甚至高出5倍以上。许多投资人能接受20-30倍的市盈率(PE),5-6 的市销率(PS)。

估值的逻辑也与以往不同。

“过去,我们看项目,大多是以项目当前的收益来衡量它的市值。”一位投资人告诉全天候科技,“但现在看项目,它有希望跑出头部,打出壁垒,那我们就愿意以他未来3年预期的收入,来衡量这个公司现在的估值。”

估值的天花板已经逐渐抬高,这也给了创业者们极大的自信。

在吴瑞接触的创业者中,上述酒类外卖平台创始人对自己的预期已经不算“离谱”。许多在他看来“奇奇怪怪”的项目,一个月营收几十万,要价就要两个亿。“一家卖花生米的企业,要规模没有规模,要模式也没有模式,创始人很弱,讲不出故事,‘哐哐哐’就要两三亿的估值。”

更让风险投资人们哭笑不得的是项目方的态度,“以前你见他,你们还是平等交流,你现在见他,他可能感觉自己是马云。”一位消费投资人吐槽道。

而为了撑起估值,许多项目也存在刷单和数据造假的问题。

以低度酒为例,一位投资人尽调了3个项目后发现,A公司客单价为1600元,B公司客单价为2000元,C公司直接刷出了6000元的客单价。而市场上一瓶低度酒的客单价通常为80-120元,这些项目的刷单数据完全超出了常识。

无论是明星项目们过高的估值,还是创业项目对自己离谱的预期,都让许多投资人望而生畏。

“水分还是蛮大的,它其实透支了很多未来的增长,而且这些增长还不一定能兑现。”吴瑞说。

3

疯狂背后的两极分化

之所以消费项目可以得到“高溢价”,或许也离不开投资方充足的钱袋子。

一位行业人士认为,从宏观角度来看,2020年以来全球及央行放水,使得许多投资机构,尤其是头部美元基金的资金成本下降;几大互联网企业的相继上市,又让许多LP获得了极高的投资回报,增加了他们对VC/PE的投资信心。

相比2019年一些大基金的私募一期融到十几亿人民币,2020年的情况更甚——红杉、高瓴、凯辉、源码等机构融到60亿到100亿人民币已为常态。

“我觉得现阶段资金的量,是超过了VC阶段能够消化的了。”上述人士表示。

“超募”也使得机构们需要快速去消化资金,整个消费行业的融资金额占比即便不多,但金额也比前两年高出了不少。

一些排名中间的基金,A轮项目的投资500万美金就已经顶。但在多家相争之下,项目的融资金额已经抬到了1000万美金甚至更高。

而对于实力更强的大机构来说,砸钱抢项目则更具优势。据晚点 LatePost报道,一家二线基金曾想投一个消费项目,两个投资人和项目创始人聊了两天,但第二天就被红杉截了胡。

这也让许多小基金的投资经理感到无奈,除非跳槽到大机构,否则难以拿下项目的投资。

以高瓴为例,在2020年2月,高瓴正式成立高瓴创投,覆盖300万人民币至3000万美元的早期项目。在1年之后,这家投资机构已经完成了200起投资。

头部机构无论是资金,还是投后能够给予的资源,都远超小VC/PE。并且,这些大机构的资金成本近年来也呈下降趋势,这意味着他们能接受的收益率也可以降低。

一位投资人举例:“之前投10亿,期待能回来30亿、50亿。但是有些大的机构它融的钱很便宜,他们对项目的回报要求不高,而且愿意等项目很多年。”

“投资的本质就是要低买高卖,现在(很多项目上)我们价格PK不过别人,再高一些也超过了我们对这个项目的估值。”陈兮兮告诉全天候科技。

在这种情况下,她不会选择在同一个赛道上针锋相对,而是选择转向其他赛道,去找到适合自己的投资战略,而避开同位竞争。

吴瑞也认同这一点,“如果头部企业在快速扩大,优势明显,资本再投一个没有差异化的企业意义并不大。”

由此看来,没有在这一波投资风口下分得蛋糕的消费品牌,如今留个它们的时间已经不多。

让吴瑞更有直观感受的是,曾经的同行竞争对手们,不少已经看起了其他赛道。

据他了解有人正在看“虚拟偶像”,有人加入了竞争早已是“红海”的SaaS,也有人看起了Metaverse。

陈兮兮也表示会关注更有壁垒的赛道,例如医疗和轻医美。

而吴瑞自身在近期也看起了家居和出海两个方向。受宏观政策的影响,今年的出海项目并不好做,但他说:“那也一定比消费更好。”